Лизинговое финансирование

Лизинг представляет собой метод получения права на использование актива без владения им. В контексте инвестиций в энергоэффективность (ЭЭ), которые включают мероприятия по энергосбережению (МЭC), установки возобновляемых источников энергии (ВИЭ) или энергоснабжающие предприятия, лизинг позволяет организациям использовать эти активы, оплачивая право пользования ими, а не приобретая их в собственность.

Лизинг – это договорное соглашение между владельцем актива (лизингодателем) и пользователем (лизингополучателем), в рамках которого лизингодатель предоставляет лизингополучателю исключительные права на использование актива в течение определенного периода, называемого базовым сроком аренды, в обмен на регулярные лизинговые платежи. Эти платежи, часто в виде аннуитетов, выплачиваются лизинговому финансовому учреждению (ЛФУ). Лизингополучателем может быть энергосервисная компания (ЭСКО) или клиент ЭСКО (владелец актива), как показано в следующих примерах.

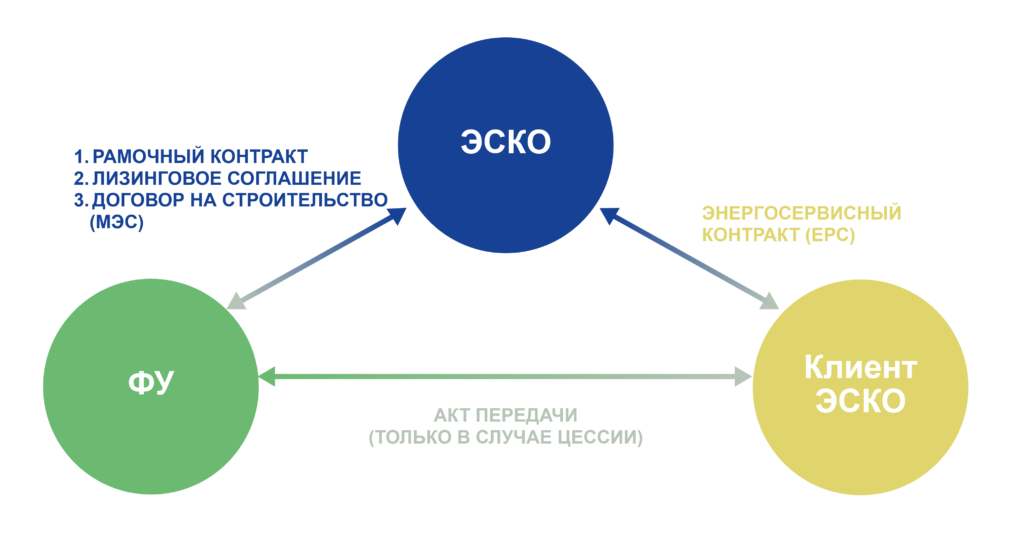

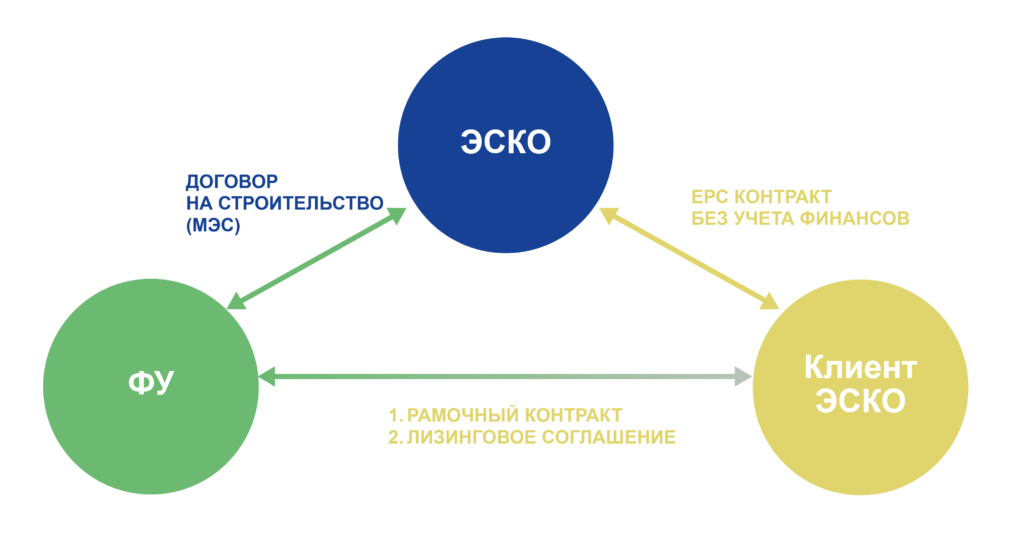

Два основных вида лизинга, имеющих отношение к энергосервисным контрактам (EPC) включают операционный лизинг и финансовый лизинг. Основные договорные отношения в рамках лизингового соглашения показаны на прилагаемых рисунках.

| Рисунок 7: Договорные отношения по

лизинговому соглашению с ЭСКО |

Рисунок 8: Договорные отношения по

лизинговому соглашению с клиентом ЭСКО |

|

|

Комментарии к рисункам:

- ЭСКО несет ответственность за реализацию мероприятий по энергосбережению (МЭС) и принимает на себя соответствующие технические, экономические и организационные риски, связанные с энергосервисным контрактом (EPC). Кроме того, ЭСКО часто содействует финансированию, необходимому для реализации проекта.

- Финансовое учреждение (ФУ) управляет финансовыми и административными аспектами проекта, принимая на себя соответствующие риски. ФУ может заключить рамочное и лизинговое соглашение либо непосредственно с ЭСКО (иногда с договором цессии на часть подрядных платежей), либо с клиентом ЭСКО.

- ФУ также заключает с ЭСКО договор строительного подряда для реализации МЭС.

Модели лизинга можно разделить на категории в зависимости от структуры финансирования, особенно в отношении амортизации арендованного актива. К ним относятся контракты с полной амортизацией, когда полная стоимость актива покрывается в течение срока лизинга, и контракты с частичной амортизацией, которые предполагают остаточную стоимость, сохраняющуюся в конце срока лизинга. Кроме того, лизинговые соглашения могут требовать, а могут и не требовать внесения авансовых платежей, причем оба варианта являются приемлемыми для финансирования проектов по заключению энергосервисных контрактов (EPC).

Соглашения о продаже с обратной арендой обычно используются для финансирования комплексных проектов реконструкции зданий, выходящих за рамки EPC. Такой подход позволяет организациям, например государственным учреждениям, увеличить прибыльность существующщих активов за счет монетизации «скрытых резервов» своих объектов. Для того чтобы обеспечить соответствие таких проектов целям энергоэффективности, целесообразно установить минимальные стандарты эффективности при проведении модернизации тепловых сетей и включить в техническое задание проекта гарантии, например, ограничения на потребление энергии.

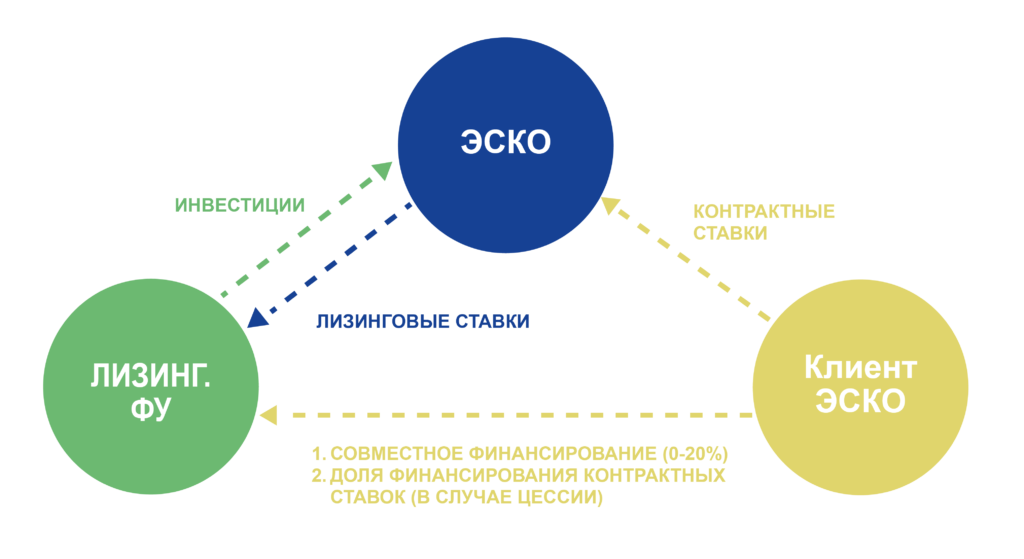

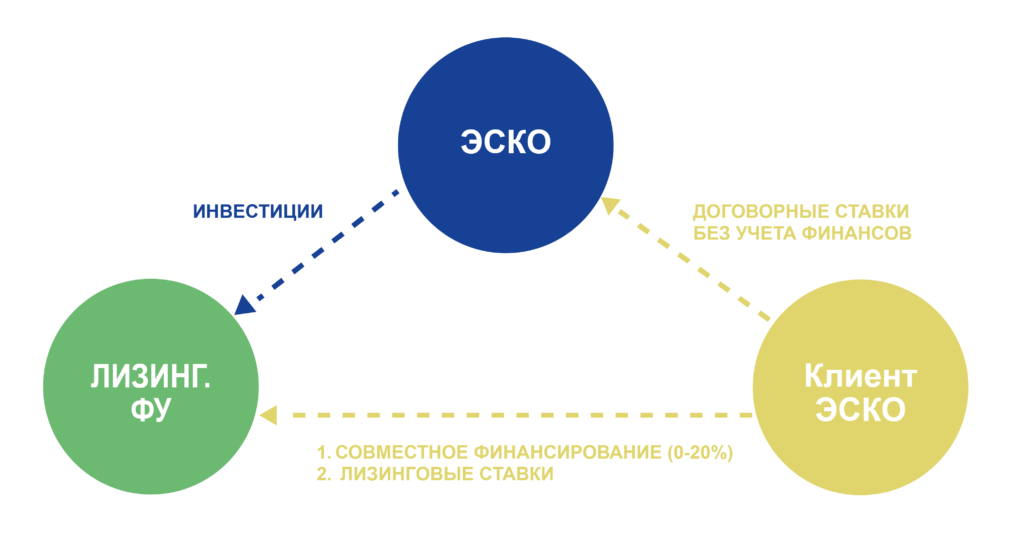

Типичные соотношения денежных потоков по лизинговому соглашению представлены на следующих двух рисунках.

| Рисунок 9: Взаимосвязь между денежными потоками

по лизинговому соглашению с ЭСКО

|

Рисунок 10: Взаимосвязь денежных потоков

по лизинговому соглашению с клиентом ЭСКО |

|

|

Комментарии к рисункам:

- Роль лизингового финансового учреждения (ФУ): в обоих сценариях лизинговое финансовое учреждение отвечает за финансирование мероприятий по энергосбережению (МЭС), в то время как ЭСКО занимается реализацией и организует необходимые финансовые соглашения.

- Совместное финансирование: лизинговое ФУ также должно управлять любыми механизмами совместного финансирования, такими как субсидии, которые могут быть доступны для поддержки проекта.

- Финансирование ЭСКО: если ЭСКО отвечает за финансирование, часть требований ЭСКО, связанных с финансированием, может быть передана ФУ. Это позволяет ФУ напрямую заниматься погашением долга ЭСКО.

- Финансирование клиентом ЭСКО: в том случае, когда клиент ЭСКО финансирует проект, часть платежа, связанная с финансированием, выплачивается непосредственно лизинговому ФУ в качестве лизинговой платы. Оставшаяся часть, которая покрывает расходы на эксплуатацию, техническое обслуживание и активы , должна быть выплачена непосредственно компании ЭСКО.

Преимущества операционного лизинга в EPC:

- Модель операционного лизинга предоставляет лизингополучателю ряд преимуществ, таких как внебалансовое финансирование за счет капитализации лизингодателя, доступ к расширенным кредитным линиям и более низкие операционные издержки.

Потенциальные недостатки:

- В расчет могут быть включены только те активы, которые квалифицируются как предметы лизинга.

- Досрочное расторжение контракта может привести к непропорционально высоким расходам.

- Несмотря на то, что лизинговые обязательства не отражаются в балансе, они должны быть раскрыты потенциальным кредиторам как действующие неисполненные обязательства.

Дополнительные

- Срок финансирования: для того, чтобы лизинг квалифицировался как таковой, срок лизинга не должен превышать определенный процент от срока полезного использования актива (например, 90% в Австрии и Германии, 75% от срока полезного использования по GAAP US (ОПБУ США Общепринятые принципы бухгалтерского учета). В соответствии с принципами МСФО, применяемыми в Молдове, амортизация начисляется в течение срока лизинга или срока полезного использования актива, в зависимости от того, какой срок короче.

- Приемлемость для финансирования: не все инвестиции в энергоснабжение и МЭС подходят для финансирования посредством операционного лизинга. Концепция взаимозаменяемости актива (в соответствии с требованиями налогового законодательства) определяет, подходит ли он для оперативного лизинга. Например, контейнерная комбинированная теплоэлектростанция может подпадать под это понятие благодаря своей мобильности, а теплоизоляция зданий – нет. Как правило, для получения права на участие в программе необходимо, чтобы, по крайней мере, 80% от общего объема инвестиций были взаимозаменяемыми.

- Практическое применение: многие мероприятия в рамках EPC не соответствуют критериям операционного лизинга, в то время как требования в рамках контрактов на поставку могут соответствовать. Однако существует определенная гибкость в толковании, и некоторые лизинговые ФУ могут применять более креативные подходы, чем другие.

- Структура собственности: при операционном лизинге лизингодатель сохраняет как юридическое, так и экономическое право собственности на актив, а лизингополучателю предоставляются исключительные права пользования в обмен на заранее установленную лизинговую плату.

- Финансовый лизинг: финансовый лизинг – это, по сути, гибрид традиционного кредитного финансирования и операционного лизинга, представляющий собой сочетание обоих механизмов.